主业乏力、增长失速,造车救不了海信家电

作者|张宇

编辑|杨博丞

3月31日,海信集团旗下的核心上市公司海信家电交出了2022年财务报告。

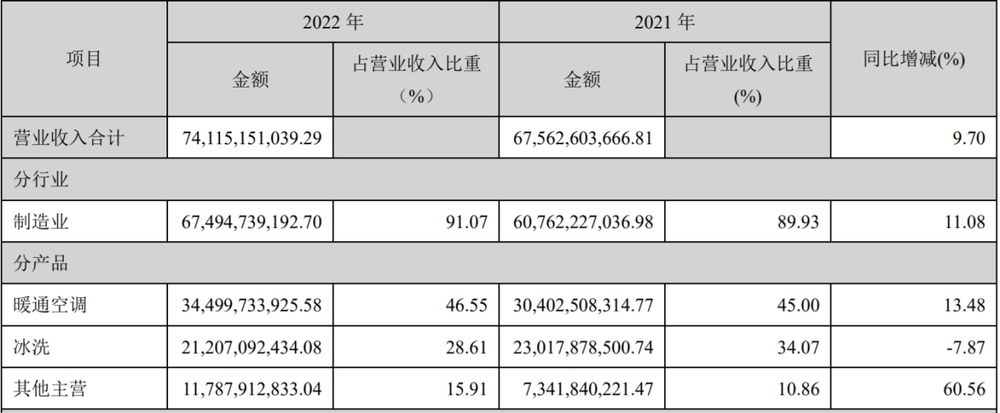

根据2022年财报,海信家电的总营收为741.15亿元,同比增长9.70%;归母净利润为14.35亿元,同比增长47.54%;扣非归母净利润为9.06亿元,同比增长35.94%。

整体而言,海信家电的总营收和净利润双双增长,一改2021年的颓势,但如果将观察视野拉长至之前三年,可见海信家电的成长似乎并不是很稳定,无论是总营收还是净利润,均存在着不同程度的萎缩。

2022年财报显示,海信家电主要从事冰箱、家用空调、中央空调、冷柜、洗衣机、厨房电器等电器产品以及汽车空调压缩机及综合热管理系统的研发、制造和营销业务,并提供围绕家电智能化升级为核心的全场景智慧家庭解决方案。

按照产品划分,暖通空调业务和冰洗业务为海信家电的主要收入来源,两项业务合计收入占总营收的比例高达75.16%,然而尴尬的是,2022年暖通空调业务收入增速放缓,而冰洗业务收入则呈现出下滑态势。

显而易见的是,海信家电似乎仍未逃脱出“大而不强”的怪圈,对于海信家电而言,找到新的成长空间,及时挖掘出第二增长曲线已变得至关重要。

01.主营业务增长乏力,行业天花板隐现

根据2022年财报,海信家电的暖通空调业务收入为345.00亿元,同比增长13.48%;冰洗业务实现主营业务收入212.07亿元,同比下降7.87%。作为对比,2021年,暖通空调业务收入同比增速为30.00%,冰洗业务收入同比增速为23.03%。

作为海信家电第一大创收业务,暖通空调业务面临着成本上升的威胁,2022年,该项业务成本为248.65亿元,同比增长10.95%,毛利率为27.93%,较2021年上升了1.65个百分点。冰洗业务是海信集团的第二大创收业务,但在2022年,该项业务成本虽然有所降低,但毛利率仅为17.53%,较2021年上升0.8个百分点。

海信家电在2022年财报中表示,若原材料价格出现波动,或人力及劳务成本、安装维修服务成本等不断上升,将对公司盈利能力产生不利影响。

事实上,成本上涨已经对海信家电的盈利能力造成了巨大的影响,以暖通空调业务和冰洗业务为例,2021年,暖通空调业务成本同比增速为36.81%,冰洗空调业务成本同比增速为30.51%,导致两项业务的毛利率分别为26.28%和16.73%,而作为对比,2020年该两项业务的毛利率分别为29.95%和21.25%。

主营业务毛利率下降,进而导致总营收和净利润萎靡不振,其中,总营收同比增速放缓较为明显,2020年至2022年,海信家电的总营收同比增速分别为29.21%、39.61%和9.70%,呈现出持续下滑的态势,而净利润表现较为波动,2020年至2022年,海信家电的净利润增速分别为-12.00%、-38.38%和47.54%。

不容忽视的是,海信家电主营业务增长乏力的背后,实则是空调、冰箱等市场已进入存量竞争时代。

受国内需求放缓、房地产市场低迷等叠加因素影响,国内中央空调市场承受了超预期下行压力,市场容量出现小幅下滑,根据艾肯网统计,2022年国内中央空调市场容量同比下滑2.6%。与此同时,家用空调行业也已触及天花板,奥维云网(AVC)推总数据显示,2022年家用空调全渠道零售额同比提升仅为0.4%。

而冰箱市场和洗衣机市场更加不容乐观。受消费需求下降、供应链变化等因素影响,国内冰箱市场规模增长压力较大,根据奥维云网(AVC)全渠道推总数据,2022年冰箱市场累计零售量同比下降6.3%,累计零售额同比下降4.7%,线下冰箱零售市场亦处于低迷状态,零售量同比下降20.0%;洗衣机市场全渠道零售量同比下降9.0%,全渠道零售额同比下降10.4%。

空调、冰箱和洗衣机的零售量均处于下行通道,对于主要依靠其创收的海信家电而言,市场逐渐趋向饱和,天花板已经显现。随着房住不炒政策的施行,城市化进程变缓和人口老龄化,该三款产品即将告别增长期,未来或将无法为海信家电提供足够可观的利润。

02.严重依赖合资公司,出海不容乐观

海信家电面临的问题远不止于此,其净利润增长高度依赖合资公司海信日立。

2003年1月,海信日立正式成立。海信日立是海信集团与日立空调共同投资在青岛建立的商用空调技术开发、产品制造、市场销售和用户服务为一体的大型合资企业,也是目前日立空调在日本本土以外的规模最大的变频多联式空调系统生产基地,主打产品为SET-FREE变频多联式商用空调系统和SET-FREEmini变频家用中央空调系统。

2019年3月,海信家电发布公告称,公司拟以2500万元受让株式会社联合贸易持有的海信日立0.2%的股权。本次股权受让完成后,海信家电将持有海信日立49.2%的股权,将把海信日立纳入合并报表范围,整体毛利率得到明显改善。

不容忽视的是,海信日立为海信家电贡献了不少净利润。根据财报,2019年至2022年,海信日立的净利润分别为19.19亿元、21.32亿元、24.19亿元和27.18亿元,按照海信家电49.2%的持股比例计算,海信日立贡献的净利润分别为9.44亿元、10.49亿元、11.90亿元和13.37亿元。

同一时期,海信家电的净利润分别为17.94亿元、15.79亿元、9.73亿元和14.35亿元,海信日立为海信家电贡献的净利润占比分别为52.62%、66.43%、122.30%和93.17%,如果剔除海信日立为海信家电贡献的净利润,后者的盈利能力着实堪忧,甚至在2021年呈现出亏损的状态。

此外,海信家电还面临着国际化战略承压的局面。

根据产业在线数据,2022年全年,冰箱行业出口量同比下降21.6%,洗衣机行业出口量同比下降7.1%,家用空调行业出口量同比下降5.8%。受地缘政治引发能源危机、主要经济体通胀加剧、海外房地产景气度下行、渠道库存高企等因素影响,海外消费市场需求疲软,家电出口市场不断走低,导致海信家电的国际化战略难言乐观。

根据2022年财报,海信家电的境内收入为426.24亿元,同比增长13.36%;境外收入为248.71亿元,同比增长7.38%。虽然海信家电在持续强化“海信品牌”的国际影响力,但回报却十分有限。2017年至2022年,境外收入由98.55亿元增长至248.7亿元,尽管占比从32.38%上升到33.56%,但毛利率却仅由7.07%升至9.43%,严重拖了后腿。

换言之,对于一直将国际化战略作为长期目标的海信家电而言,相比境内市场,境外市场基本处于缓慢增长但盈利能力十分有限的状态。

03.造车会是第二增长曲线吗?

目前,海信家电通过不断横向并购拓展业务,已形成“海信为主体的白电业务”+“海信日立为主体的央空业务”+“三电为主体的汽车热管理业务”的多元化发展路线,其中,三电为主体的汽车热管理业务被海信家电视为第二增长曲线。

根据新能源汽车智库EV-volumes的统计数据,2022年全球新能源汽车生产量达到约1052万台,同比增长55%。根据IHS的统计数据,2022年全球汽车行业压缩机累计生产总量约7763万台,同比增长约4%。其中,电动压缩机累计生产总量约1496万台,同比增长45%以上。

与此同时,新能源汽车续航问题带动大容量、高电压、快速充电等行业技术快速发展,800V等电压平台压缩机成为纯电动乘用车的更多选择。整车热管理需求由传统车的“热舒适”升级为“电池包安全+续航+热舒适”,R744、R290等新冷媒系统的研究已步入正轨,同时电机、电控等废热回收技术催化出新的市场机遇。

2021年4月,在2021青岛智能网联新能源汽车发展论坛现场,海信家电首次透露汽车电子三大布局:车路协同、智能座舱以及整车热管理。海信汽车电子研究所副所长刘宏举在现场重点强调,“海信是扎扎实实做事情的,定位很明确,就是服务主机厂,做智能汽车关键部件与方案一流的供应商。”

为了挤进汽车供应商的行列,海信家电随后在2021年5月底完成了对日本三电控股的收购,以214.09亿日元(约13.02亿元人民币)认购三电控股定向增发的83627000股普通股股份,持有约75%表决权,正式成为日本三电控股的控股股东。

日本三电控股是汽车空调的优秀供应商,主营业务为电动压缩机、热泵系统和汽车空调等产品的制造和销售,在汽车空调市场供应商中排名第二位。日本三电控股之所以需要定向增发股份,是因为在全球贸易战、营业亏损、疫情导致现金链断裂等原因。

新能源汽车市场确实是块不错的蛋糕,不过,该业务似乎短时间内无法成为海信家电的新增长引擎,比如同样布局新能源汽车业务的美的集团和格力电器,新能源汽车相关业务均没有为其带来明显的利润增长,其中,美的集团尚未对新能源汽车相关业务的营收和利润进行披露,而格力电器也没有明确公布格力钛新能源的经营状况。

显然,想要借助新能源汽车业务打造第二增长曲线从而实现全面超车,对于海信而言并不容易实现,甚至还面临着被淘汰出局的风险,现阶段,如何尽快改变“大而不强”的现状,依旧是海信家电的终极考验。